経理・財務の仕事をしている場合、CFO(最高財務責任者)を目指すかもしれないね。

会計系の職種の中で最高峰のポジションと言えるからね。

今回は、グローバルに活躍したいキャリア志向の人に向けて、外資系企業のCFOになるにはどうしたらいいのか分かりやすく解説していくよ。

CFOになりたいならUSCPA(米国公認会計士)!

CFOになりたい場合、一番おすすめの資格はUSCPA(米国公認会計士)です。

USCPAは試験の受験資格を得るため、USCPA予備校のサポートはマスト。

おすすめのUSCPA予備校はアビタスです。

アビタスに資料請求・セミナー申し込み↓

USCPAになる方法は「USCPAの始めかた」を参考にしてください。

どこの著書『USCPA(米国公認会計士)になりたいと思ったら読む本』も参考にしてくださいね。

USCPA資格の活かしかた・USCPA短期合格のコツを記載しています。

1.外資系CFOとはどんな仕事?

CFOとは「Chief Financial Officer」の略で、日本語では「最高財務責任者」と言います。

CFOは会社のお金に関することを専門的に管理します。

お金の専門家として会社の財政を健全に保ち、将来の成長を支えるのがCFO。

おそらく、CEOの方がよく聞くでしょう。

CEOとは「Chief Executive Officer」の略で、日本語では「最高経営責任者」と言います。

CEOはビジョンや戦略を決めるトップのリーダーです。

会社の「舵取り役」として全体を見渡し、未来を切り開くのがCEO。

CFOとCEOのどちらも会社にとって大切な役職であり、お互いに協力して会社を成功に導くわけです。

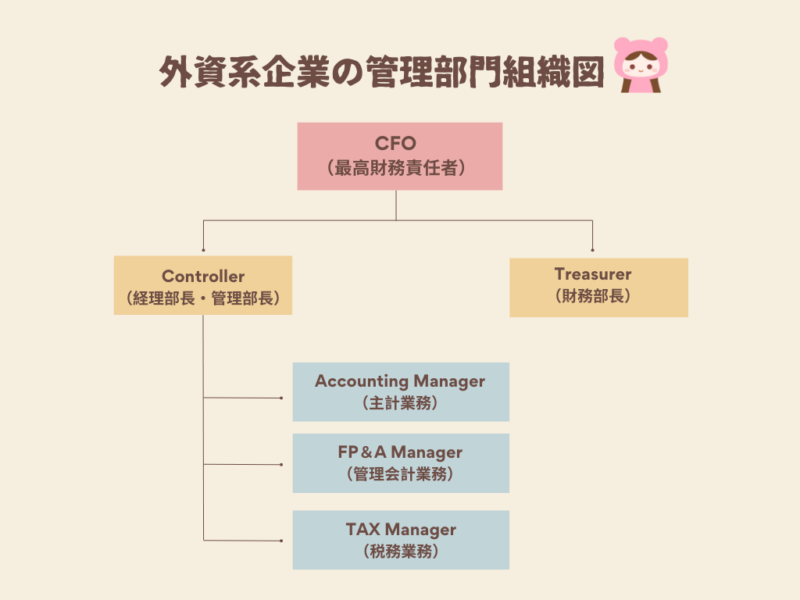

外資系企業のCFOというのは、管理部門のトップです。

以外の外資系企業管理部門の組織図を参考にしてください。

外資系企業のCFOがどんなことをするのかというと、主に以下の5つです。

外資系CFOの職務

| 職務 | 概要 |

| ➀財務戦略の立案・実行 | 企業の財務状況を踏まえた戦略策定と執行 |

| ➁資金調達・資本戦略 | 最適な資金調達方法の決定と実行 |

| ➂経営戦略への関与 | CEOのパートナーとして経営判断に参画 |

| ④リスク管理と内部統制 | 財務リスクの管理と内部統制システムの構築 |

| ⑤IR活動 | 投資家向け情報開示と関係構築 |

(1)財務戦略の立案・実行

外資系CFOの仕事は、まず財務戦略の立案・実行が挙げられます。

外資系CFOは、企業の財務状況を総合的に分析し、長期的な成長を見据えた財務戦略を立案します。

これには、キャッシュフロー管理・投資判断・コスト管理などが含まれます。

戦略の実行においては、各部門と連携しながら、財務目標の達成に向けて取り組みます。

(2)資金調達・資本戦略

外資系CFOの仕事として、資金調達・資本戦略も挙げられます。

企業の成長に必要な資金を最適な方法で調達することがCFOの重要な役割です。

金融機関からの借り入れや株式発行など、さまざまな選択肢の中から最適な方法を選択し、交渉を行います。

また、株主構成や配当政策などの資本政策も立案・実行します。

(3)経営戦略への関与

経営戦略への関与も、外資系CFOの仕事として挙げられます。

外資系CFOはCEOのパートナーとして、重要な経営判断に深く関与します。

財務的な観点から事業戦略を評価し、M&Aの判断や新規事業への投資決定など、企業の将来を左右する意思決定に参画します。

(4)リスク管理と内部統制

リスク管理と内部統制も、外資系CFOの大事な仕事です。

財務リスクの特定・評価・対応策の策定を行い、企業の財務健全性を維持します。

また、内部統制システムの構築と運用を通じて、不正防止や財務報告の信頼性確保に努めます。

特に、グローバルな規制環境に対応するため、国際的な会計基準や法規制への対応も重要な職務となります。

(5)IR活動

IR活動も外資系CFOの仕事と言えます。

投資家や株主に対して、企業の財務状況や経営戦略を適切に開示し、信頼関係を構築することもCFOの重要な役割でしょう。

決算説明会の実施・アニュアルレポート(Annual Report)の作成・個別の投資家面談など、さまざまな形でIR活動を展開します。

これにより、企業価値の適正な評価と株価の安定化を図ります。

外資系CFOの主な職務を5つ挙げましたが、これらの職務を通じて、外資系CFOは企業の財政面から経営全体をサポートします。

結果として、外資系CFOは企業の持続的な成長と企業価値の向上に貢献します。

2.外資系のCFOと日本企業のCFOの違いは?

当記事では外資系企業のCFOに焦点を当てて解説しています。

ですが、CFOというのは外資系企業だけではなく、日本企業にもいますよね。

外資系企業のCFO(外資系CFO)と日本企業でのCFO(日系CFO)の違いをまとめるとこのようになります。

外資系CFOと日系CFOの違い

| 項目 | 外資系CFO | 日系CFO |

| ➀役割 | 攻めるファイナンス戦略家 | 守りの管理職人 |

| ➁位置づけ | CEOのパートナー、会社のNo2 | バックオフィスの統括部門長 |

| ➂業務へのコミットメント | 強い(報酬に大きく影響) | 比較的弱い |

| ④戦略的関与 | 会社の戦略に大きく関与 | 主に過去の数値管理や公表に注力 |

| ⑤組織構造 | FP&A部門を活用し事業戦略に関与 | 経理・財務・税務などの管理部門が中心 |

| ⑥グローバルコミュニケーション | 本国やリージョンとの連携 | 主に国内でのコミュニケーションが中心 |

| ⑦年収(目安) | 2,500万円から5,000万円 | 1,000万円から2,500万円 |

| ⑧キャリアパス | 社外から引き抜き | 主に社内昇進 |

外資系CFOと日系CFOの主な違いをまとめるとこのようになります。

ただし、一般的な傾向で、企業や状況によって異なる場合があるので留意してくださいね。

(1)役割:外資系CFOは攻め、日系CFOは守り

外資系CFOは「攻めるファイナンス戦略家」として、会社の成長戦略に深く関与します。

単なる数字の管理者ではなくCEOと共に、会社の方向性を決定する重要な存在です。

日系CFOは「守りの管理職人」として、主に財務や経理部門を統括します。

伝統的に、バックオフィス業務の管理が中心となっています。

(2)位置づけ:外資系CFOはCEOのパートナー、日系CFOはバックオフィスの統括部門長

外資系CFOは、CEOのパートナーとして、会社のNo2の立場にあります。

経営判断に大きな影響力を持ち、戦略的な意思決定に関与します。

日系CFOは、バックオフィスの統括部門長として、主に管理業務を担当します。

経営陣の中での発言力は外資系ほど強くない傾向があります。

(3)業務へのコミットメント:外資系CFOは業務へのコミットが強く、日系CFOは弱い

外資系CFOは、会社の業績数字に強くコミットし、目標達成度合いによって報酬が大きく変動します。

高いプレッシャーがありますが、それに見合った報酬も期待できます。

日系CFOは、業績へのコミットは比較的弱く、報酬との連動性も低い傾向にあります。

安定性重視の日本的経営の特徴が表れています。

(4)戦略的関与:外資系CFOは戦略に大きく関与、日系CFOは限定的

外資系CFOは、会社の戦略に大きく関与し、財務面から事業戦略の立案や実行に積極的に参画します。

FP&A部門(Financial Planning and Analysis)を活用して、データに基づいた戦略提案を行います。

日系CFOは、主に過去の数値管理や公表に注力し、事業側への関与は限定的です。

経営企画部門が戦略立案を担当することが多いです。

(5)組織構造:外資系CFOは事業部門と連携、日系CFOは管理部門

外資系CFOは、FP&A部門を活用し、積極的に事業戦略に関与します。

事業部門と密接に連携し、財務視点からの戦略立案をサポートします。

日系CFOは、経理・財務・税務などの管理部門が中心となり、主に社内の財務管理に注力します。

戦略的立案機能は別の部門(経営企画など)が担当することが多いです。

(6)グローバルコミュニケーション:外資系CFOは海外とのやり取りが日常的、日系CFOは限定的

外資系CFOは、本国やリージョンの上司との頻繁なコミュニケーションが必要です。

グローバルな視点での報告や調整が日常的に行われます。

日系CFOは、主に国内でのコミュニケーションが中心となります。

グローバル展開している企業でも、海外とのやり取りは限定的な場合が多いです。

(7)年収:外資系CFOは3,000万円以上、日系CFOは1,000万円以上

外資系CFOは、業績達成により年収3,000万円以上の高級も可能です。

ただし、目標未達の場合は大幅な減額や解雇リスクもあります。

日系CFOは、一般的に外資系ほど高額ではありませんが、安定した報酬体系が特徴です。

年収は1,000万円から2,500万円程度が多いです。

(8)キャリアパス:外資系CFOは社外から引き抜き、日系CFOは社内昇進

外資系CFOは多様なキャリアパスが存在しますが、ヘッドハンティングで引き抜かれることが多い印象です。

グローバルな経験や高度な経営判断力が評価され、コンサルティングファームやPEファンド、VCからのキャリアチェンジも珍しくないです。

日系CFOは、主に社内昇進を経て就任することが多いです。

経理・財務部門からのキャリアアップが一般的で、経営企画部門からの登用も見られます。

外部からの転職の場合、同業他社での財務経験が重視されます。

外資系CFOと日系CFOの違いを理解することで、外資系企業と日本企業の経営文化や組織構造の違い、CFOの役割や期待値の違いが明確になったでしょう。

外資系CFOはより戦略的で国際的な役割を担う一方、日系CFOは伝統的な管理業務に重点を置く傾向があるわけですね。

ただし、グローバル化が進む中で、日系CFO像も徐々に変化しつつあることに注意が必要です。

3.外資系CFOになるために役立つ資格は?

外資系CFOを目指すなら、CFOになるために役立つ資格を取得しましょう。

CFOの業務は、会計や財務に関する専門知識が必要ですので、会計や財務の資格を取得するのがおすすめとなります。

外資系CFOになるためにおすすめの資格は、主に以下の3つとなります。

外資系CFOになるために役立つ資格

- USCPA(米国公認会計士)

- CFA(公認財務アナリスト)

- MBA(経営学修士)

(1)USCPA(米国公認会計士)

外資系CFOになるために一番おすすめの資格は、USCPA(米国公認会計士)です!

USCPAは国際的に認知された資格で、特に外資系企業で非常に価値が高いです。

財務諸表分析、監査、税務などに関する知識が身につきます(しかも英語で!)。

USCPAは、受験資格を得るためにもUSCPA予備校のサポートが必要となります。

USCPAに興味がある場合は、合格実績が一番高いアビタスというUSCPA予備校を利用するのがオススメです。

USCPAについて調べる >>> アビタスに資料請求・セミナー申し込み

USCPAについては、どこの著書『USCPAになりたいと思ったら読む本』も参考にしてください。

(2)CFA(公認財務アナリスト)

また、CFA(公認財務アナリスト)も外資系CFOになるためにおすすめ資格となります。

CFAは投資や資産運用に関する深い知識を身につけることができます。

分析や戦略立案のスキルが高まります。

CFOとしての投資判断などの重要な場面で活躍できる力があれば、活躍できますね。

(3)MBA(経営学修士)

さらに、MBA(経営学修士)も外資系CFOになるために取得を検討するといい資格ですね(ただし、正確にはMBAは資格ではなく学位です)。

MBAでは、経営全体が学べるため、財務だけではなくマーケティングや経営戦略も理解できるようになります。

CFOとしてトップマネジメントに必要な幅広い知識が身につき、リーダーシップも鍛えられますね。

ここでMBA(経営学修士)をおすすめすると、とUSCPA(米国公認会計士)とどちらがいいか迷うかもしれませんね。

USCPA(米国公認会計士)とMBA(経営学修士)徹底比較!どっちがいい?を参考にしてくださいね。

外資系CFOになるためにおすすめの資格はUSCPA(米国公認会計士)です。

USCPA試験の受験資格を得るため、USCPA予備校のサポートはマスト。

おすすめのUSCPA予備校はアビタスです。

USCPAになる方法は「USCPAの始めかた」も参考にしてください。

4.外資系CFOになるために必要なスキルは?

外資系CFOを目指すなら、CFOになるために必要なスキルをを身につけましょう。

外資系CFOになるために必要なスキルとして、以下の5つを挙げます。

外資系CFOになるために必要なスキル

- 財務報告と分析スキル

- 戦略的思考力と経営判断力

- グローバルな視野と柔軟性

- リスク管理とコンプライアンスの知識

- 高度なコミュニケーションスキルと英語力

各スキルについて解説していきますね。

(1)財務報告と分析スキル

外資系CFOは、グローバルな会計基準や市場動向を理解し、正確かつ迅速な財務報告を行う能力が求められます。

また、財務データを分析し、経営判断に役立つ洞察や提言を行うことも重要です。

(2)戦略的思考力と経営判断力

CEOのパートナーとして財務戦略だけではなく経営全般に関与する必要があります。

短期的な利益追求だけではなく、会社にとって最適な判断を冷静に行う力が求められます。

(3)グローバルな視野と柔軟性

ビジネスのグローバル化に対応し、国際的な基準や規制に対応する能力が必要です。

また、変化に対応して新しい課題やチャンスを見つけ、創造的な解決策を提案できる柔軟性も重要です。

(4)リスク管理とコンプライアンスの知識

企業が直面する様々なリスクを特定・分析・対策するリスク管理能力。

そして、法律・規制・倫理などに従って企業活動を行うためのコンプライアンスに関する知識が求められます。

(5)高度なコミュニケーションスキルと英語力

社内外の多様な立場の人とのコミュニケーションが発生するため、高度なコミュニケーションスキルが必要となります。

特に、海外の投資家向けの説明やアピールに必要な英語力は不可欠です。

海外CFOになるために早い段階から英語の学習を始めた方がいいです。

まずはTOEIC900点以上を目指すといいと思いますよ。

TOEICは最新の公式問題集を一冊完璧に仕上げるのが効率的な勉強法。

注意:最新の公式問題集を購入してくださいね。

補足教材として、TOEIC専用の単語集も使うのがおすすめ。

実際にどこはこの2冊を使って、TOEIC950点を取得しました。

5.外資系CFOの年収は?会社タイプ別の年収と特徴

外資系CFOになったらどのくらいの年収がもらえるのでしょうか。

会社のタイプ別に外資系CFOの年収と特徴をまとめると以下のようになります。

外資系CFOの年収と特徴

| 企業タイプ | 年収範囲 | 特徴 |

| グローバル大企業 | 3,500万円~5,000万円 | 業務連動型のボーナス・ストックオプションが大きな割合を占める。 |

| 中堅上場企業 | 2,500万円~3,500万円 | 安定した基本給に加え、業績に応じたボーナスが付与される。 |

| 成長期ベンチャー | 2,000万円~3,000万円 | 基本給は比較的抑え目だが、ストックオプションなどの長期インセンティブが魅力的。 |

| スタートアップ | 1,500万円~2,500万円 | 現在の報酬は低めだが、企業成長に伴う将来的な報酬増加が期待できる。 |

(1)グローバル大企業CFO:年収3,500万円~5,000万円

グローバル大企業のCFOの年収は、3,500万円から5,000万円くらいです。

もっとも高額な年収帯に位置しますね。

グローバル大企業CFOの年収の特徴を挙げると以下のようになります。

グローバル大企業CFOの年収の特徴

- 基本給に加え、大きな割合を占める業績連動型のボーナスがある

- ストックオプションなどの長期インセンティブが充実している

- ノルマ達成時は高額なボーナスが期待できるが、未達が続くと解雇される

グローバル大企業のCFOは、グローバルな視点と高度な経営判断が求められます。

また、CEOのパートナーとして重要な意思決定に関与します。

さらに、本社やリージョンから課される厳しい業績ノルマまであります。

このように高い要求がされる見返りに高い報酬が与えられますが、要求にこたえられないと解雇されるリスクがあるわけですね。

(2)中堅上場企業CFO:年収2,500万円~3,500万円

中堅上場企業のCFOの年収は、2,500万円から3,500万円くらいです。

大企業ほどではないですが、十分に高額な年収が用意されます。

中堅上場企業CFOの年収の特徴を挙げると以下のようになります。

中堅上場企業CFOの年収の特徴

- 安定した基本給に加え、業績に応じたボーナスが付与される。

- グローバル企業ほどではないが、一定の業績連動型報酬がある。

中堅上場企業のCFOは、企業の成長フェーズに応じて、戦略的な財務管理が求められます。

また、上場企業として、投資家向けのIR活動も重要な役割となります。

このように、中堅上場企業のCFOも重要な役割に見合う報酬が用意されますが、日本国内での事業展開がメインとなる場合が多いため、グローバル大企業のCFOより負担も報酬も少なくなっていますね。

(3)成長期ベンチャー:年収2,000万円~3,000万円

成長期ベンチャーのCFOの年収は、2,000万円から3,000万円くらいです。

中堅上場企業よりは抑え目ですが、十分に高額な年収が用意されていますね。

成長期ベンチャーのCFOの年収の特徴を挙げると以下のようになります。

成長期ベンチャーCFOの年収の特徴

- 基本給は比較的抑え目だが、ストックオプション名地の長期インセンティブが魅力的。

- 企業の急成長に伴い、将来的な報酬増加の可能性が高い。

成長期ベンチャーのCFOは、IPO(新規株式公開)を見据えた財務戦略の構築が求められます。

また、柔軟性と迅速な意思決定が求められる環境で、資金調達や投資判断など、経営陣の一員として重要な役割を担います。

このように、成長期ベンチャーのCFOは、柔軟な意思決定が求められ、柔軟性のある報酬が与えられるというわけです。

(4)スタートアップ:年収1,500万円~2,500万円

スタートアップ(新興企業)のCFOの年収は、1,500万円から2,500万円くらいです。

成長期ベンチャーよりも年収が低めとなっています。

スタートアップのCFOの年収の特徴を挙げると以下のようになります。

スタートアップのCFOの年収の特徴

- 現在の報酬は比較的低めだが、企業成長に伴う将来的な報酬増加の可能性が高い。

- ストックオプションなど、株式価値に連動した報酬が大きな割合を占める。

スタートアップのCFOは、限られたリソースの中で効率的な財務管理が求められます。

また、資金調達や収益モデルの構築など、事業戦略に深く関与します。

さらに、マルチタスクな役割が求められ、財務以外の領域にも関与する可能性があります。

このように、スタートアップのCFOは、任される業務も報酬もこれからという感じで、将来に期待というわけですね。

会社のタイプ別に、一般的な年収の傾向を解説しましたが、実際は個人のスキル・経験、企業の業績などによって大きく変動する可能性があります。

外資系CFOは、高い報酬と引き換えに大きな責任と期待が課せられ、業績変動の報酬体系のため、報酬が大きく変動する可能性があります。

FAQ:CFOに関するよくある質問

CFOに関するよくある質問に回答していきます。

(1)CFO・CEO・COOの違いは?

CFO(最高財務責任者)・CEO(最高経営責任者)・COO(最高執行責任者)は、会社のトップにいる重要な役割ですが、それぞれ役割が異なります。

- CFO(最高財務責任者):会社のお金に関する専門家

- CEO(最高経営責任者):会社全体のリーダー

- COO(最高執行責任者):会社の日々の運営管理者

➀CFO(最高財務責任者)

CFOは「Chief Financial Officer」の略で、「最高財務責任者」と呼ばれます。

CFOは会社のお金に関する専門家。

主な役割は、お金の管理・リスクの管理。

会社の予算を作ったり、資金調達や投資決定をします。

どこにお金を使うか、どうやって増やすかを計画するわけですね。

また、お金に関するリスク(収益が減る・コストが増えるなど)を予測し、対策を立てます。

CFOは家庭の家計簿を管理するお母さんのような存在と考えるとわかりやすいです。

家庭のお金をどう使うか計画し、必要な時にお金を確保するための準備をします。

会社のCFOはこれを大規模に行っていると考えてくださいね。

➁CEO(最高経営責任者)

CEOは「Chief Executive Officer」の略で、「最高経営責任者」と呼ばれます。

CEOは会社全体のリーダー。

主な役割は、会社のビジョンを決めて、全体を統率すること。

会社がこれからどう成長するか、大きな目標や方向性を決めます。

たとえば、新しい製品を出すとか、新しい市場に進出する計画を立てるイメージ。

また、会社全体をまとめます。

社員や役員たちに目標を示し、チーム全体が同じ方向を向いて働けるようにするわけです。

CEOはサッカーチームの監督のような存在と考えるとわかりやすいです。

監督はチーム全体の戦略を決め、どの選手をどう使うか指示します。

会社のCEOも同じように、会社全体の戦略を考え、全体を指導すると思ってくださいね。

➂COO(最高執行責任者)

COOは「Chief Operating Officer」の略で、「最高執行責任者」と呼ばれます。

COOは会社の日々の運営管理者。

主な役割は、日常の運営管理と戦略の実行すること。

会社の日々の業務がスムーズに進むように管理します。

たとえば、生産ラインを管理したり、サービスの質を保つなど。

また、CEOが決めた大きな戦略を具体的な業務やプロジェクトに落とし込み、実際に動かしていきます。

COOは、サッカーチームのキャプテンのような存在と考えるとわかりやすいです。

監督(CEO)が決めた戦略を現場で実行するために、選手たちをまとめて動かします。

会社のCOOも日々のオペラーションを見守り、問題があればすぐに解決すると思ってくださいね。

(2)CFOとCEOどっちが上?どっちが偉い?

CFOとCEOのどちらが上か?どちらが偉いのか?という疑問にお答えします。

- どっちが上?:ヒエラルキーではCEOがCFOより上

- どっちが偉い?:一般的にはCEOの方が偉いと言える

➀CFOとCEOのどちらが上?

CFOとCEOのどちらが上かは、階層の位置(ヒエラルキー)で考えてみましょう。

CEOは会社全体のトップで、会社の最終的な意思決定をし、会社全体のビジョンや戦略を決める役割を担っています。

一方、CFOはCEOの下で働く役職で、主に会社の財務に関することを担当しています。

つまり、CEOが最上位に位置し、CFOはその下で専門分野を担当する形になります。

➁CFOとCEOのどちらが偉い?

CFOとCEOのどちらが偉いかは「偉い」をどうとらえるかで異なるでしょう。

ですが一般的には、CEOは最上位の役職で、CFOはCEOに報告するポジションであると考えるとCEOの方が偉いといえるかもしれません。

結論からすると、CFOとCEOのどちらが上かについては、どちらが上というよりそれぞれの役割と責任の違いによって組織内での位置づけが決まっています。

また、どちらが偉いかについては、どちらも偉く、それぞれが別の重要な役割を果たしていると考えた方がいいとは思います。

結論:外資系CFOへの道はUSCPA取得がスタート

外資系CFOを目指す道は長く険しい道ですが、一歩ずつ進めば到達できます。

あなたは今はまだ、簿記2級くらいの資格しかなくて、経理アシスタントをしているくらいのポジションかもしれないですね。

ですが、資格を通して知識を身につけ、経験を積んでスキルを向上させれば、CFOは十分に目指せるポジションです。

外資系CFOになりたい場合、一番おすすめとなる資格は、USCPA(米国公認会計士)です!

USCPAは、グローバルに通用する会計・財務スキルが身につき信頼性を証明してくれる最強の資格だからです。

USCPAは、受験資格を得るためにもUSCPA予備校のサポートがマスト。

USCPAの合格実績が一番高い、アビタスというUSCPA予備校を利用するのが近道ですので、まずは資料を読んだりセミナーに参加してくださいね。

以上、「CFOになるには?必要なスキルと資格をUSCPAが解説!」でした。

でも、コツコツと知識とスキルを積み上げ、キャリアアップしていきたい人には最適な仕事だよね。

USCPA資格を取得するとCFOにグッと近づくので、挑戦するか検討してみてね。

CFOになりたいならUSCPA(米国公認会計士)!

CFOになりたい場合、一番おすすめの資格はUSCPA(米国公認会計士)です。

USCPAは試験の受験資格を得るため、USCPA予備校のサポートはマスト。

おすすめのUSCPA予備校はアビタスです。

USCPAになる方法は「USCPAの始めかた」を参考にしてください。

どこの著書『USCPA(米国公認会計士)になりたいと思ったら読む本』も参考にしてくださいね。

USCPA資格の活かしかた・USCPA短期合格のコツを記載しています。