利益がかなり出ていてうれしいんだけど、税金関係は何をどうしたらいいか分からなくて困ったな。

税金のことは、あとから困らないように、きちんとしておかないとね。

何をしなくてはならないか、一緒に見ていこうね。

詳しくは、税理士などの専門家にご相談ください。

この記事はあくまでも、副業をしたら、税金関係でどのようなことが必要になるか、大枠を知る目的で書かれたものです。

1.副業をしたら税金関係はどうするの?

副業を副業をしたら、税金関係はどうしたらよいのでしょうか。

たとえサラリーマンでも、確定申告が必要です。

本業の場合は、会社が税金の計算をして、給与から天引きして納税してくれますが、副業分に関しては、自分で税金の計算をして、納税する必要があります。

かなり儲かっているのに確定申告をしないと、税務調査で多額のペナルティー(延滞税や無申告加算税)が課される可能性があります。

隠しても税務署にはわかってしまうので、副業の脱税をするのはやめましょう。

副業で確定申告が必要かどうか

- アルバイト:本業以外の会社から給与所得が発生するので、確定申告が必要。

- アルバイト以外:副業の「所得」が年間20万円を超える場合、確定申告が必要。

所得とは?

所得=収入ー経費

せどりだと、仕入れた商品代や発送費を経費にできます。

売上(収入)が年間20万円を超えていても、経費を引いた所得が年間20万円を超えていなければ、確定申告は必要ないということになります。

ということは、確定申告が必要なんだね。

確定申告が必要だということが分かったところで、確定申告のやりかたを見ていこうか。

2.確定申告はどうやったらいいの?

確定申告のやりかたを見ていきましょう。

確定申告とは、所得税を計算して、国に申告することです。

ある年の1月1日から12月31日までの1年間に発生した所得にかかる税金を計算し、その翌年の2月16日から3月15日までに税務署に書類を提出して申告し、納税します。

(1)確定申告の種類

最初に、確定申告の種類を確認しましょう。

確定申告の種類

- 白色申告:届出の必要なし、帳簿が簡単、控除なし

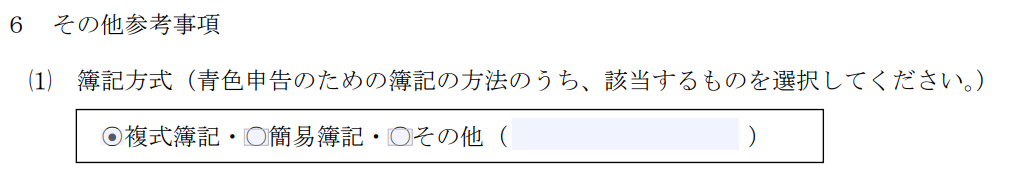

- 青色申告:届出が必要、帳簿が簡単(簡易簿記)、10万円控除

- 青色申告:届出が必要、帳簿が困難(複式簿記)、65万円控除

以前は、白色申告は帳簿をつけなくてもよかったのですが、今は青色申告の10万円控除とほぼ同じく簡易簿記で帳簿をつける必要があります。

ですので、控除が受けられる青色申告をする方が得であると考えていいでしょう。

(2)青色申告の前準備

確定申告のうち、青色申告をするとした場合、青色申告を始めるために、何をする必要があるのでしょうか。

万が一、いったん青色申告にしたけれど白色申告にしたい場合は、青色申告の届け出をしても、白色申告にすることができるので、どちらにしても青色申告の届け出はしておきましょう。

(3)青色申告の書類提出

実際に青色申告をしていきます。

確定申告で提出する主な書類☟

- 「青色申告決算書」:損益計算書、貸借対照表、売上の内訳、減価償却

- 「確定申告書B」:所得税額の根拠

- 「控除証明書」:保険料控除、医療費控除、寄付金控除などがある場合

- 「源泉徴収票」:副業の場合は、本業の「源泉徴収票」があるので注意

経費に関する領収書(レシート)は、提出の必要はありません。

「青色申告決算書」を作成するため、会計ソフトを導入しましょう。

65万円控除を受けるための条件である複式簿記で帳簿が作成できます。

「確定申告書B」は、国税庁の「確定申告書等作成コーナー」から作成すると簡単です。

青色申告の会計ソフト☟

おすすめは、以下の3つです。

3つともお試しができるので、どれが使いやすいか試しに使ってみて、その中から1つ選びましょう。

3つとも、簿記の知識がなくても使うことができ、簡単に青色申告に必要な書類を作成できます。

銀行やクレジットカードと連携し、自動で処理するといった機能もあります。

教えてもらった青色申告の会計ソフトをさっそく試してみるよ。

青色申告は、詳細な帳簿付けが必要だけど、会計ソフトを使えば心配はいらないよ。

早めにどの会計ソフトを使うか決めて、帳簿付けの練習を始めてね。

3.副業を会社に知られないためにすること

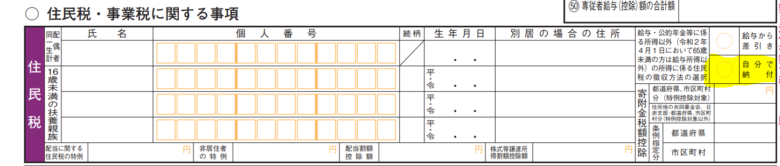

最後に、副業をしていることが会社に知られたくない場合ですが、副業に関する住民税の徴収方法について注意をしましょう。

本業の給与から住民税が引かれるのではなく、自分で納付するようにすれば、副業分の住民税の納付書が自宅に別に届くようになります。

そうすれば、会社に住民税が高すぎではないかと疑問を持たれる可能性が低くなり、結果として、副業をしていることが会社に知られてしまう可能性も低くなります。

「確定申告書B」の住民税の徴収方法を「自分で納付」にしましょう。

「自分で納付」

「給与から差引き」

副業の確定申告で参考になる本

フリーランスライター兼イラストレーターである著者が、税理士のセンセイから講義を受けて、申告や節税に関する知識を得ていく過程がまとめられています。

多くのイラストや4コマ漫画で理解しやすく、特に節税策が多数披露されているので、実用的です。

フリーランスのマンガ家であるあんじゅ先生の税金に関する疑問に、「フリーランスに日本一優しい」税理士の大河内先生が答えていく形式です。

二人のやり取りがおもしろく、難しい税金の話を漫画で楽しく学べます。

以上、「副業でも確定申告が必要ですが、知っていますか?」でした。

よくわからないからと放置していたら、脱税になってしまうところだった。

副業を頑張りつつ、税金の計算も正しくやり、しっかり納税していくよ。

確定申告は、一度慣れてしまえば、それほど大変ではないからね。

でも、不安なことがあったら、税務署の無料相談会なども利用してみてね。

副業については、以下の記事も参考にしてください☟